閱讀目錄

本週觀察重點

- 美股週一因六月節休市,本週最重要的事件是週三、週四 Fed 主席鮑威爾出席眾、參議院金融委員會作證,此外眾多 Fed 官員發言,經濟數據上,週四將發佈經濟領先指標

- 季節效應上美股在 6 月四巫日過後、6 月下旬下跌機率上升 (圖 1-1),NAAIM 上週資料顯示主動基金機構持倉部位自 90.07 下降至 81.66 (圖 1-2),S&P 500 的 14 天 RSI 指標進入明顯超買區 (圖 1-3),CNN 的恐懼貪婪指數已進入極度貪婪區 (圖 1-4),S&P 500 近期回檔機率上升

- 華爾街最大多頭、S&P 500 年底目標價 4700 Fundstrat 的 Tom Lee 週五接受 CNBC 訪問 (圖 1-5),其認為兩個轉變中的架構導致美股上漲,週期股將帶領收復 4,800 點,短期看好 FAANG 中漲幅落後、AI 基礎建設的網通設備、非必須消費的航空族群,景氣擴張初期企業 P/E ratio 也將擴張:

- 一是多數經濟學家認為當前為商業循環、Fed 升息將導致問題發生,實際上是 Fed 對抗通膨,週五的密西根大學消費者一年期通膨預期崩跌、Fed 將停止升息;

- 二是投資人預期經濟衰退,結果經濟卻將開始擴張,排除能源股的 Q2 獲利預期同比上升,為 6 季以來首次,代表企業獲利已見底

- Morgan Stanley 投資長 Mike Wilson 上週接受 Bloomberg 訪問時表示 (圖 1-6),通膨下降將有利債券,去年預期今年企業獲利將衰退,實際也在發生中,認為企業獲利衰退並未結束,反而將持續至下半年,商品通膨下滑可能進入緊縮,導致企業獲利下滑,目前股市風險報酬不佳、FOMO 情緒高漲且估值偏高,金融、能源為兩個估值合理的板塊,基本看法為年底 S&P 500 將跌至 4,200 點、最糟情況為跌至 3,900 點

- JP Morgan 警告 6 月底前主權基金、退休基金等大型機構將進行季末股、債持倉比例再平衡,將可能導致美股下跌 3%~5%,其中全球最大、規模 1.5 兆的日本退休基金 GPIF 可能出售 370 億美元股票、1.3 兆的挪威石油基金可能將 180 億美元持股轉到債市、瑞士國家銀行則可能出售 110 億美元股票

- Wells Fargo 首席股票策略師 Harvey 上週接受 CNBC 訪問時表示 (圖 1-7),中型、小型股超賣,科技巨頭超買需要回檔,但週五則表示 S&P 500 已超越 4,420 軟著陸目標,聯準會暫停升息將讓超大型 AI 公司進入下一個水平,S&P 500 估值與 1999 年相比並不離譜,“新經濟股票” 只有聯準會升息到 6% 之上才會下跌,但近期超買指標顯示超大盤股將暫停上漲或回調,中小盤股將迎頭趕上,不過 Fortune 週六報導 Wells Fargo 投資機構總裁表示,ISM 製造業 PMI 已連續 7 個月緊縮、領先經濟指標 (LEI) 已逼近衰退水平 (圖 1-8),認為美國經濟衰退在即

- Citi 認為 S&P 500 即將上漲乏力,企業缺乏實質獲利成長、美國經濟衰退逼近,情緒指標 Levkovich Index 位於恐慌位置的 -0.18 (圖 1-9),重申 2023 年底 4,000 目標價,新增 2024 年中目標價 4,400,認為目前美股漲勢缺乏實際支撐

- BofA 策略師 Hartnett 上週五繼續對美股潑冷水,看法為目前美股更像 2000 年或 2008 年大跌前的大漲,上半年趨勢預測錯誤是因 AI 的意外事件,隨著投資人追逐牛市,股市出現泡沫,認為 S&P 500 不太可能開啟牛市,最多再上漲 150 點,預期 9 月 4 日美國勞動節前下跌 300 點

- 本週重要經濟數據及事件 (美東時間)

- 週一

- 週二

- 08:30 5 月新屋開工、建築許可

- 11:45 FOMC 票委 Williams 發言

- 週三

- 10:00 鮑威爾出席眾議院金融服務委員會作證

- 12:25 FOMC 票委 Goolsbee 發言

- 週四

- 08:30 上週初領失業救濟金人數

- 10:00 5 月經濟領先指標

- 10:00 5 月成屋銷售數據

- 10:00 鮑威爾出席參議院銀行委員會作證

- 10:00 Fed 官員 Mester 發言

- 16:30 Fed 官員 Barkin 發言

- 週五

- 09:45 S&P Global 製造業、服務業 PMI 初值

- 13:40 Fed 官員 Mester 發言

圖 1-1、S&P 500 每日漲跌歷史統計數據

Source: LPL Research

圖 1-2、NAAIM 主動基金機構持倉 (上)、S&P 500 走勢 (下)

Source: NAAIM

圖 1-3、S&P 500 14 天 RSI 指標進入超買區

Source: Bloomberg

圖 1-4、CNN 恐懼貪婪指數 (藍) vs S&P 500 指數 (紅)

Source: MacroMicro.me

圖 1-5、Fundstrat 的 Tom Lee 6/16 接受 CNBC 訪問

圖 1-6、Mike Wilson 6/16 接受 Bloomber TV 訪問

圖 1-7、Wells Fargo 首席股市策略師 Harvey 接受 CNBC 訪問

圖 1-8、領先經濟指標 LEI 已逼近之前經濟衰退水準

Source: Conference Board

圖 1-9、情緒指標 Levkovich Index 仍在底位

Source: Citi

本週財報發佈時程

重點觀察財報

- 6/19 週一

- 6/20 週二

- 6/21 週三

- 6/22 週四

- 6/23 週五

上週重要回顧

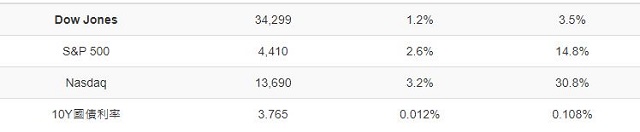

- 週一 美股三大指數均上漲,S&P 500 及 Nasdaq 均創下 52 週高點,費城半導體指數大漲 3.3%,S&P 500 上週進入技術性牛市,Vanda Research 報告過去一週每天有 13.6 億資金流入美股,散戶投資人沈寂 3 個月後重新大量湧入股市

- 週二 盤前發布 5 月 CPI +4.0% YoY、優於預期的 4.1%,較前值 +4.9% 大減,核心 CPI +5.3% YoY、高於預期的 +5.2% (圖 2-1),核心 CPI 月增率維持在 0.4%、已連續半年都在 0.4% 附近 (圖 2-2),美股三大指數均上漲

- 週三 FOMC 會議決議暫停升息、維持終端利率 5.0%~5.25%,但利率點陣圖顯示今年將再升息 50 基點 (圖 2-3),聯準會釋出相對鷹派的訊息,鮑威爾認為升息接近終點應放慢升息速度,不過 Fed 上調 2023 年 GDP 預期至 1.0%、下調失業率至 4.1% (圖 2-4),高盛認為美國經濟有足夠韌性、聯準會再升息兩次也不足為奇

- 週四 美股大漲,Apple 股價再創歷史新高,市值來到 2.9 兆,顯示投資人認為聯準會將不會再升息 50 基點,或者認為經濟優於預期能承受更高的聯邦基準利率,FedWatch Tool 顯示市場僅預期今年 7 月再升息 25 基點後停止,2023 不會降息 (圖 2-5),與 Fed 點陣圖顯示 2024 再升息 50 基點的預測不同

- 週五 密西根大學消費者信心指數超預期創下 4 個月來高點,消費者短期通膨預期降至兩年來新低的 3.3% (圖 2-6),Bloomberg 報導美國消費者各年齡層均對未來通膨看法樂觀,但四巫日有超過 4.2 兆期權、期貨到期,S&P 500、Nasdaq 終止連七漲,費城半導體指數下跌 0.94%

- 上週重要財經數據

- 優於預期

- 5 月 CPI +4.0% YoY vs 4.1% 預期

- 5 月 PPI -0.3% MoM vs 0.0% 預期

- 5 月零售銷售數據 0.3% vs 0.2% 預期

- 5 月密西根大學消費者信心指數 63.9 vs 60.4 預期

- 預期相符

- 5 月 CPI +0.1% MoM

- 5 月核心 CPI +0.4% MoM

- 劣於預期

- 5 月核心 CPI +5.3% YoY vs +5.2% 預期

- 5 月核心 PPI +0.2% MoM vs +0.1% 預期

- 上週初領失業救濟金人數 262k vs 255k 預期

- 比特幣週五收在 $26,333 ,較上週五收盤的 $26,464 微幅下跌 0.5%

圖 2-1、美國 CPI 年增率

Source: Bloomberg

圖 2-2、美國 CPI 月增率

Source: Bloomberg

圖 2-3、Fed 新 (黃點、綠線)、舊 (灰點、灰線) 點陣圖對比

Source: Bloomberg

圖 2-4、Fed 經濟預測 SEP (Summary of Economic Projection)

Source: Fed

圖 2-5、市場預期今年僅在 7 月升息再 25 基點

Source: CME

圖 2-6、密西根大學消費者短期通膨預期、信心指數

Source: Bloomberg